Este miércoles, un tribunal británico abrió la puerta para que pueda ser extraditado a Estados Unidos y procesado en ese país.

En EE.UU. enfrenta 22 cargos, incluido fraude. Sarao los niega y sus abogados expresaron sus intenciones de apelar la decisión.

También se le acusa de spoofing (falsear): la práctica de comprar y vender con la intención de cancelar la transacción antes de ejecutarla.

Si dejamos a un lado por un momento la culpabilidad o la inocencia de Sarao, es claro que lo que hizo es sorprendente.

Desde una computadora en el cuarto en el que se crio, este joven de 37 años que vestía informalmente, negoció de forma remota un canje bursátil en Chicago, una ciudad que nunca había visitado.

En menos de cinco años, Sarao hizo más de US$42 millones.

COMERCIO COMPUTARIZADO

Hagamos una pausa para pensar.

Sarao estaba operando en la Chicago Mercantil Exchange, un mercado altamente computarizado en el que las personas, los corredores de carne y hueso, tienen pocas posibilidades.

Computadoras que funcionan con programas de comercio de alta frecuencia captan cualquier señal que indique que los precios suben o bajan y saltan por delante de los negociantes humanos, que en comparación, van en cámara lenta.

Un operador financiero podría ver que una orden para comprar aparece en la pantalla de su computadora medio segundo después de que se publica en la bolsa. Podría ser una transacción lo suficientemente grande como para impulsar el mercado y podría permitirle hacer dinero si compra rápidamente.

Pero debido a que compite con computadoras, para el momento que hace clic en “comprar” ya es muy tarde.

Su cerebro toma medio segundo para procesar la información visual, mientras que una computadora la analizó en pocos milisegundos.

Los operadores financieros de alta frecuencia compraron, el precio aumentó y el operador perdió su oportunidad de hacer dinero.

En Chicago, la presión es feroz para ver las órdenes de compra y venta solo unos pocos milisegundos antes que el otro corredor lo haga.

VENTAJA DE MILISEGUNDOS

Como indica Michael Lewis en su libro “Flash Boys”, unas pocas milésimas de segundo de adelanto son tan valiosas en términos de dinero que los negociantes más decididos compran costosas propiedades que quedan cerca de la bolsa y gastan grandes sumas de dinero en la instalación de cables superrápidos para que la señal les llegue solo unos pocos milisegundos más rápido.

¿Por qué? Porque si su operador computarizado obtiene la información dos o tres milésimas de segundo antes que los demás, puede hacer dinero.

Si se trata de una orden de compra grande, su operador computarizado puede comprar primero que los demás, “marcando la tendencia” y añadiéndole presión a los precios para que suban.

Los otros a los que les llega la información con un destello, con un flash, de retraso, comprarán cuando los precios ya han subido. Y a esos precios inflados.

Los corredores de bolsa deben tomar decisiones a una velocidad muy rápida para poder obtener ganancias.

SPOOFING LAS COMPUTADORAS

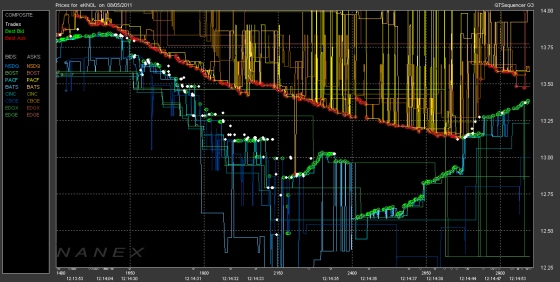

Lo que Navinder Sarao entendió, como lo hicieron otros antes que él, fue que el comercio de alta frecuencia hace que el mercado se ponga nervioso.

Porque muchos de los operadores de alta frecuencia fueron programados con un software similar, diseñado, por ejemplo, para detectar un gran número de órdenes de compra y seguir la tendencia. De esa manera, todos harían más o menos lo mismo.

Como una manada de ovejas que es empujada hacia una dirección u otra por un perro pastor, esos operadores también podrían asustarse.

O, para ser más precisos, podrían ser falseados. De acuerdo con los investigadores del FBI, Nav Sarao había modificado un software disponible comercialmente, había alterado un algoritmo, para hacer justo eso.

Usando ese programa y a una velocidad alta, argumentaron los investigadores, Sarao estaba colocando grandes órdenes de venta (algunas veces de cientos de millones de dólares en un día) pero sin intención alguna de proceder, de ejecutar la transacciones.

En cambio, las diseñó para hacer que el resto del mercado (los operadores computarizados) creyera que las órdenes de venta superaban las órdenes de compra, indicando que el mercado estaba a punto de caer.

Como ovejas, los operadores computarizados venderían para evitar perder demasiado dinero a medida de que los precios se caían. El peso de vender presionaría los precios hacia abajo.

FLASH CRASH

Mientras tanto (de acuerdo con el FBI), Sarao colocaba una orden real de compra esperando la caída del mercado. Una vez el mercado estaba abajo, compraría a un precio más bajo y cancelaría las órdenes de venta.

Cuando el mercado se daba cuenta de que las órdenes de venta habían desaparecido, los precios se recuperarían. Y Sarao podría vender a un precio más alto y obtener un beneficio.

Ese beneficio podría ser pequeño. Pero si esta operación se repetía cientos de veces en una hora, los beneficios podrían ser cuantiosos.

Fundamentalmente, de acuerdo con el FBI, esas órdenes eran falsas, diseñadas para“engañar” al mercado. Sarao no tenía la intención de ejecutarlas. Y ese “falseo” es un delito en el marco de la ley de Estados Unidos.

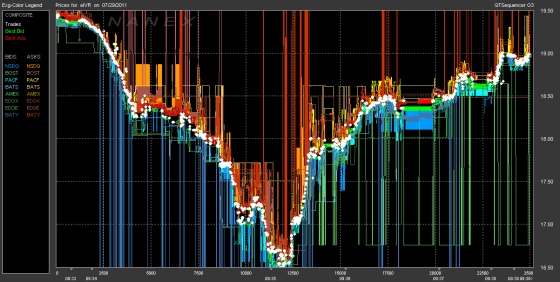

Navinder Sarao es acusado por el FBI de causar el flash crash.

El FBI no solo acusó a Sarao de colocar órdenes de compra y venta falsas para manipular el mercado, sino que también lo acusó de ayudar a causar el flash crash del 6 de mayo de 2010.

Ese día se registró lo que los analistas llamaron un flash crash, la caída relámpago de las bolsas, un sismo que en Wall Street dejó pérdidas por cientos de millones de dólares.

Ese día, el índice Dow Jones perdió 700 puntos en cuestión de minutos. El FBI asegura que esto ocurrió en parte por la actividad de Sarao.

EXTRADICIÓN

El abogado de Sarao, James Lewis, ha atacado esos argumentos y asegura que existe una importante corriente de opinión en la City (como se conoce el corazón financiero del Reino Unido) y en la academia que indica que su cliente no pudo haber“materialmente contribuido” al flash crash de 2010.

En cambio, plantea que el sismo financiero ocurrió porque una orden gigante de venta fue colocada por un fondo de cobertura estadounidense llamado Waddel & Read, una conclusión a la que había llegado el ente regulador de la bolsa de comercio de Estados Unidos, la Comisión de Comercio y Mercados a Futuro de Estados Unidos.

El equipo de abogados que defiende a Sarao señala que las autoridades de Estados Unidos están cometiendo un “abuso de proceso”.

De acuerdo con el acuerdo de extradición entre Estados Unidos y Reino Unido, el acusado solo puede ser trasladado desde Inglaterra si de lo que es acusado es un crimen en la legislación inglesa. El spoofing no está tipificado como un delito en Inglaterra.

Debido a que sus abogados le han recomendado que no emita ninguna declaración pública, no se sabe casi nada de la personalidad de Sarao.

“BRILLANTE”

Se sabe que no ha sido condenado por ningún otro delito. Se le calificó como un niño brillante y sociable en la escuela. De acuerdo con sus abogados, Sarao tiene una versión severa del síndrome de Asperger.

En 2010, creó una compañía en la isla Nevis, en el Caribe. Tenía por nombre: “Nav Sarao Milking Markets Limited“.

También se sabe que hizo US$42 millones sin dejar su cuarto.

Hounslow es una urbanización en Londres. Allí vivía Sarao cuando, según la FBI, provocó el sismo en Wall Street.

Sarao estuvo detenido por cuatro meses, entre abril y agosto de 2015, porque no reunía las condiciones para obtener la libertad bajo fianza pues sus activos habían sido congelados por las autoridades estadounidenses.

Estando en la corte, detrás del vidrio de la tribuna del acusado, protestó: “¿Cómo puede estar pasando esto? Estoy siendo castigado por ser bueno en mi trabajo”.

Y eso puede resultar inadmisible quizás. Pero no era mentira.

No hay comentarios:

Publicar un comentario