Según reportes oficiales, el resultado fue de 77 por ciento en contra y 23 por ciento a favor. La campaña de miedo que emprendieron desde el gobierno, el parlamento y el banco central, tuvo los resultados esperados. Una pena. Si bien la propuesta no era ideal, no tener su oro en casa no los hace más fuertes, pero sí los hunde en la misma espiral europea y americana de impresión monetaria y destrucción de capital.

Este rechazo se ha convertido así en la declaratoria oficial de que el otrora prestigio monetario y financiero intachable de Suiza, se ha perdido quizá para siempre. Como epitafio del honor caído, quedarán las palabras de celebración de la ministra de Finanzas, Eveline Widmer-Schlumpf, quien dijo que “el banco central es libre de perseguir su política de tipo de cambio mínimo”, es decir, de devaluar sin topes al franco, y que “el oro no tiene el mismo significado que tenía hace 50 o 60 años”.Grave error.

Las palabras de Widmer-Schlumpf llegan en un momento en que los bancos centrales a escala global continúan siendo compradores netos de oro. Este hecho más la abrumadora demanda física del metal sobre todo en Asia, niega por completo la versión de que el oro no tiene la misma importancia de antaño.

Los funcionarios suizos actuaron como perfectos lacayos del sistema monetario basado en el dólar estadounidense, pues del lado de los opositores –donde Rusia y China son los protagonistas, se siguen preparando para el colapso de ese viciado sistema con compras masivas de oro. Otros aliados de Estados Unidos, como Holanda, pese a que aún mantienen cierta confianza en los americanos, prefieren no hacerlo del todo. Por eso transportaron en secreto a Ámsterdam 122.5 tons. de oro desde NY.

Ahora, el fracaso del referéndum suizo ya lo habíamos previsto en este espacio. Pese a ello, dijimos que sin importar lo que allá sucediera, el gran movimiento mundial por el oro seguirá avanzando. La demanda física se mantiene en niveles históricos y le traemos pruebas de ello.

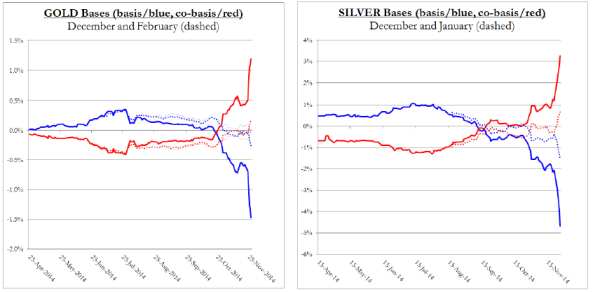

Las lecturas más recientes de Base y Cobase del oro (y la plata) indican una condición de escasez (backwardation) en el mercado, que subió como cohete los últimos días de noviembre a un máximo no visto desde 2008.

Existe backwardation cuando el precio al contado (spot) es más alto que el del contrato de futuros más activo. Lo normal es que sea al revés. Debido a eso, la Base –diferencia entre el precio futuro y el spot, debe ser positiva; la Cobase –diferencia entre el precio spot y el futuro, negativa.

Cuando la curva se invierte y tenemos base negativa y cobase positiva, existe backwardation. Esta nos dice que hay “escasez” de oferta de oro y plata para una fuerte demanda física. Por eso quien los quiera entregados hoy, deberá pagar un sobreprecio que hace que la cotización con entrega futura se abarate.

Las gráficas siguientes –cortesía de Sandeep Jaitly de Feketeresearch.com, nos ilustran lo que está sucediendo. Los contratos de futuros con vencimiento en diciembre y febrero en el caso del oro (gold), están juntos en backwardation, es decir tienen Cobase positiva (líneas rojas) y Base negativa (líneas azules). Lo mismo la plata (silver) para los contratos de diciembre y enero.

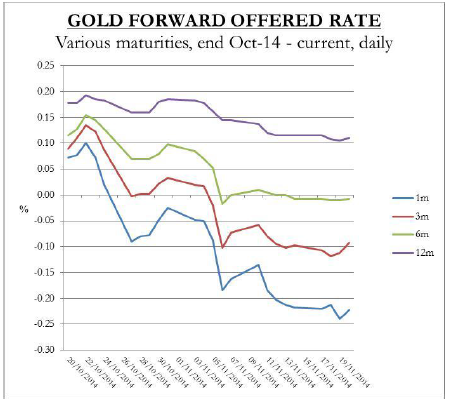

Lo mismo está ocurriendo en la otra capital del mercado del oro, pues en la Asociación del Mercado de Lingotes de Londres (LBMA, por sus siglas en inglés), las tasas GOFO (Gold Forward Offered Rates) a uno, tres y seis meses están también en terreno negativo (backwardation). Estos tipos son aquellos bajo los cuales dos agentes del mercado convienen un préstamo de oro en un swap (intercambio) contra dólares estadounidenses. Normalmente quien pide el préstamo de billetes verdes contra su oro paga un interés, pero cuando la tasa es negativa indica que es quien entrega el oro el que recibe el interés por prestar su metal. El desesperado que paga con tal que le presten oro lo hace porque le permite comerciar con él y obtener una rentabilidad. Un signo claro de exceso de demanda física y baja oferta (continúa después del gráfico).

Este escenario se presenta mientras los precios del oro se siguen cayendo. Esta aparente contradicción nos lleva a evidenciar la manipulación de las cotizaciones desde el mercado de papel (futuros y forwards), pues la lógica nos dice que ante una demanda tan alta de oro físico, el precio debería estar subiendo, no desplomándose. Es claro el interés del Establishment por generar una idea de que a pesar de sus endebles cimientos, su divisa es un “súper dólar”.

Muchos pueden caer en la trampa de que el camino de la recuperación de la economía estadounidense, y de otras que dependen de aquella como la mexicana, sigue su curso. La realidad es que no. Que Estados Unidos sea por ahora un “oasis” nos habla de las pésimas condiciones económicas y financieras del mundo, pues la aludida “fortaleza” americana llega mientras sigue acumulando deudas, déficit público y su banco central imprimiendo dólares en masa. Cuando estos alfileres se caigan por su propio peso, la nueva crisis que vendrá hará que la de 2008-2009 parezca un día de campo. El oro y la plata, como dinero real, serán reivindicados.

No hay comentarios:

Publicar un comentario