En este espacio le damos seguimiento puntual a los indicadores de “escasez” de oro y plata, exclusivos de la Nueva Escuela Austríaca de Economía (NASOE por sus siglas e inglés) fundada por el Prof. Antal Fékete. Estos son la base y la cobase, que analizan de manera inversa la relación entre el precio de la onza al contado (spot) y el de contratos de futuros.

Lo normal es que el precio de los futuros sea más alto que el spot, y cuando sucede lo contrario, es un síntoma inequívoco de escasez. En materias primas agrícolas esto suele ser normal y cíclico debido a los períodos de siembra y cosecha, pero en el caso particular del oro, la falta de oferta física no debería existir nunca.

La razón es que el oro es la “materia prima” más abundante de todas. La plata ocupa el segundo lugar. Para fines prácticos, todo el oro extraído de la Tierra se acumula ya sea como barras, monedas, lingotes o joyas. La plata en cambio sí tiene además un enorme uso industrial, gracias al cual a diferencia del oro, sus existencias sí son consumidas.

Cuando no hay suficiente oferta física de uno u otro metal precioso, el precio spot se encarece más con respecto a los futuros. Como la curva entonces en vez de ir hacia delante parece hacerlo hacia atrás, se le llama “backwardation”. Ocurre porque los tenedores de oro y plata se muestran reticentes a desprenderse de ellos.No sorprende entonces que esto se presenta cuando el precio es especialmente bajo.

Los compradores exhiben su urgencia en hacerse de oro y plata al tener que pagar más hoy, al contado. Una opción más barata sería comprar un futuro y esperar a su vencimiento para recibirlos. ¿Cuál es la prisa por tenerlos ya? Aquí es donde la NASOE entra a explicar la vinculación que existe entre una estructura descendente de la tasa de interés en los bonos y la “backwardation”.

El Prof. Fékete nos dice que los especuladores abandonaran el riesgoso mercado de materias primas para irse adonde la ganancia es “segura”, como en el mercado de bonos. Sobra decir que esto propicia el desplome de precios en dichascommodities.

¿Por qué es una ganancia “segura” en los bonos? Porque gracias a la conocida intervención que se sabe harán los bancos centrales siempre que haya problemas en el sistema financiero –en particular comprando bonos como en el programa QE de la Fed-, cada vez que las tasas suben (o sea que los precios de los bonos bajan) los especuladores salen a comprar bonos baratos. Saben que una vez que la “bomba” estalle, y el banco central anuncie nuevas compras de bonos con dinero fresco creado del aire, podrán realizar una ganancia segura al venderle más caro al anunciado comprador: la Fed.

Lo malo es que las operaciones de mercado abierto destinadas a deprimir los tipos de interés, abunda Fékete, consumen capital. Al aplastar a los ahorradores y empujar incrementos en la demanda, no hay suficiente reposición del capital consumido.

El progreso de la humanidad se basa en la piedra angular de la acumulación de ahorro que se transforma en capital generador de riqueza. Quite la base de ahorro y lo que tendrá es la antesala de una catástrofe económica provocada por la desacumulación de capital.

Desde luego, hay en el mundo inversores que anticipan esa crisis producto del sistema de dinero fíat que lo hace posible, y comienzan a acumular dinero real –oro y plata-, en grandes cantidades.

Es eso pues lo que refleja la “escasez” de oro y plata observada en la “backwardation” del mercado: inversores preparándose para el eventual colapso del sistema.

Hasta ahora la backwardation desaparece cuando el precio sube. Eso quiere decir que todavía hay inversionistas de “manos débiles” que regresan a vender oro y plata físicos y que los usaron para especular. La NASOE considera que la tendencia de los metales preciosos a salir de la circulación forzará que se alcance el punto tras el cual, ni siquiera alzas de precio atraigan inventarios. El oro ya estará en su mayoría en “manos fuertes” que no lo venderán. Para que eso pasara las alzas de precio tendrían que ser espectaculares, o quizá, ni siquiera sea posible cambiar dinero de papel por oro y plata, sino que se recurrirá al trueque de estos por mercancía.

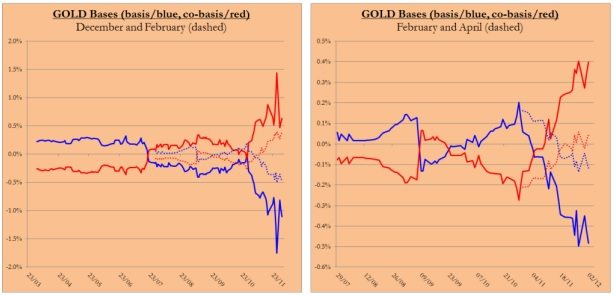

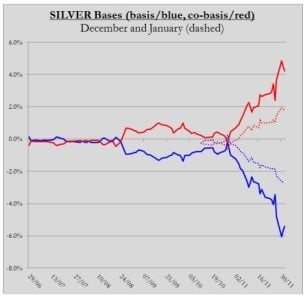

Los datos disponibles parecen confirmar esta teoría. La backwardation en el oro ya alcanza al contrato de futuros de diciembre (en vencimiento), febrero y abril. Este nivel de “profundidad” en la escasez no tiene precedentes, pues por lo general alcanza sólo el contrato más activo (en este caso, febrero) como se observa en los gráficos de abajo (cortesía de Sandeep Jaitly de Feketeresearch.com).

En el de la izquierda aparecen la base (azul) y cobase (rojo) para contratos de futuros de diciembre y febrero (líneas discontinuas), y en el de la derecha los de febrero y abril (líneas discontinuas). Cuando la base es negativa y la cobase positiva, es porque hay backwardation. El gráfico de abajo corresponde a la plata en backwardation en contratos de diciembre y febrero también en “escasez”.

El oro tiene casi dos meses consecutivos de bajas que lo tienen en mínimos de seis años. La oportunidad inigualable de compra se acerca y, por las razones expuestas, no deberíamos ignorarla.

No hay comentarios:

Publicar un comentario